家や土地を売る時に必ず頭を抱えるのが税金の問題ですよね。

課税の有無は家計に大きく影響しますが、購入に比べ、売却にかかる税金はそんなに多くありません。

この記事では不動産売却に関係する税金をまとめました。

家や土地の売却にかかる税金まとめ

| 項目 | 概要 | 支払い |

|---|---|---|

| 1. 所得税 | 不動産売却により利益が生じた場合 | △ |

| 2. 住民税 | 不動産売却により利益が生じた場合 | △ |

| 3. 印紙税 | 不動産売買契約書は課税文書のため | ◎ |

| 4. 消費税 | 不動産屋に仲介を依頼した場合 | △ |

| 5. 登録免許税 | 土地や建物の所有権の移転登記のため | ◎ |

| 6. 固定資産税 | 引き渡し時に日割り計算で買主と精算 | ◎ |

◎必須 △該当者のみ

1.譲渡所得税

給与所得者であれば、事業者から支払われる給与に所得税がかかります。

それと同様に、家や土地の売却によって利益が発生した場合には譲渡所得税が発生しますので、個別に確定申告をする必要があります。

逆に、購入した時よりも低い価格で売却して譲渡損が発生した場合には、課税対象となる収益がありませんので、免税となり申告義務はありません。

所得税は当該不動産の所有期間によって「長期譲渡所得」や「短期譲渡所得」など扱いが変わります。

また不動産売却による譲渡益が出た場合でも、不動産屋に支払う仲介手数料や諸費用により、結果的にはマイナスになったには、課税対象となる収益がありませんので、免税になります。

さらに不動産売却に関係する手数料を引いてなお収益が出たとしても、自分の住居を売却する場合なら3,000万円までの控除があります(→譲渡所得税と3,000万円控除について)。

2.住民税

所得税とセットで考えるべきなのが、住民税です。

なぜなら所得税と一緒に計算される税金だからです。

住民税は所得税と同様、家や土地の売却によって利益が発生した場合に発生します。

通常は所得税の確定申告を行えば、住民税の申告を別途する必要はありません。

確定申告の書類の一部が管轄の役所に送られ、そのデータを元に役所が税額を計算します。

3.印紙税

不動産の売却にあたって必ず不動産売買契約書を作成します。

不動産売買契約書は課税文書となりますので、印紙税の納税義務が生じます。

税額に関しては契約書に記載された金額によって変わってきます。

契約金額に応じた収入印紙が必要となり、通常の個人間取引の場合、不動産売買契約書の原本を2通作成し、売主・買主ともに原本を保有します。

そのため売主と買主の各々で自分が保有する契約書の印紙代を負担するのが一般的です。

貼り付けた収入印紙は消印する事で納付します。

代表的な価格帯のものだけ下記の表にまとめましたので、参考にしてください。

| 契約金額 | 本則税率 | 軽減税率(※) |

|---|---|---|

| 500万円以上1,000万円未満 | 1万円 | 5,000円 |

| 1,000万円以上5,000万円未満 | 2万円 | 1万円 |

| 5,000万円以上1億円以下 | 6万円 | 3万円 |

※平成26年4月1日から令和6年3月31日までの間に作成される不動産売買の契約書に関しては、軽減措置が設けられています。

4.消費税

個人の取引であれば、土地や建物の代金に消費税が発生することはありません。

ただし不動産屋に売却を依頼した場合、その不動産屋へ報酬として仲介手数料を支払いますので、ここで消費税が発生します。

不動産仲介手数料の上限「売買価格の3%+6万円に消費税」の “ 消費税 ” 部分です。

5.登録免許税

聞きなれない言葉ですが、登録免許税とは登記にかかわる税金のことです。

不動産売却に伴い、その不動産の「所有権」が売主から買主へと移転したことを法務局に届け出るための費用になります。

不動産価格 × 登録免許税の税率 = 登録免許税

登記費用に加え、複雑な手続きを代行してくれる司法書士への報酬も必要になります。

一般的な個人の家であれば、登記全体にかかる費用としては2~10万円をみておけば大丈夫です。

なお既存住宅売買瑕疵保険の加入など、条件によっては軽減税率が適用されます。

住宅用家屋の所有権の移転登記の場合「軽減税率は1,000分の3」と定められています(参考:国税庁「登録免許税の税額表」)。

登記申請に当たっては、その家が所在する市町村等の証明書を添付する必要があります。

登記した後で証明書を提出しても軽減税率の適用を受けられませんので、注意が必要です。

6.固定資産税

固定資産税とは、不動産を所有している場合に発生する税金です。

毎年1月1日の時点で対象の資産を所有している人が納税義務者となります。

つまり年の途中で売却した場合でも、年初に不動産を所有していた人が1年間分の固定資産税を支払っている形になります。

そこで「固定資産税・都市計画税の精算」として日割り計算し、不動産の引き渡し時に売主と買主で精算するケースが多いです。

損しないよう特例もチェックしよう!

ただでさえ分かりにくい税金の仕組みですが、税目によっては期間限定や条件により税率や税額を優遇してもらえます。

不動産の売却ともなれば動く金額も当然大きくなり、それに伴い税額も高くなります。

課税の有無は家計に直結しますし、何も知らないままだと損してしまいます。

上記でも一部ご紹介していますが、国税庁のHPを参考に、優遇措置や特例がないかも確認されてみることをおすすめします。

「自分で調べるのは大変だし難しそう」という場合には、もちろん不動産屋に相談するのもいいですね。

ただし、税金に強い不動産屋と弱い不動産屋があります。

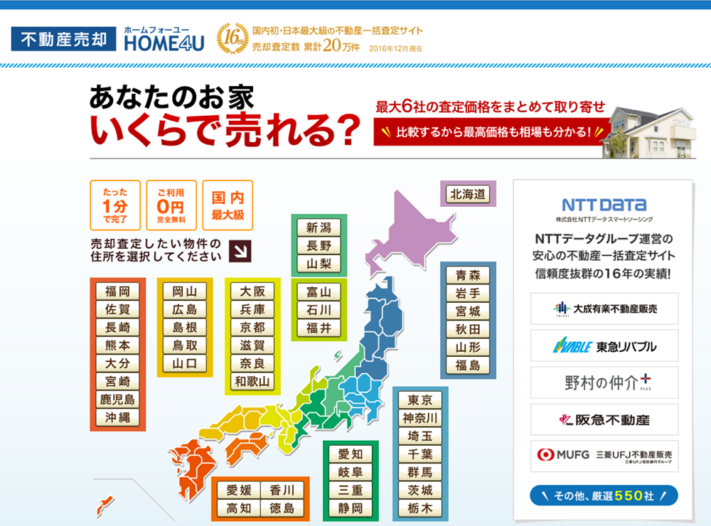

そこで税金に強い不動産屋を効率よく見つけたいなら「HOME4U」を利用すると便利です。

我が家も利用したのですが、HOME4UはNTTデーターグループが運営する不動産一括査定サイトです。

Web入力ページには不動産会社への要望欄があり、「税金・節税についても知りたい」などと記載しておくだけで、税金について強い不動産屋を一度に選別することができます。